WorkdayはSaaS(Software-As-A-Service)と言われるネット・クラウド上で利用できる人事管理システムで拡大し、財務管理など企業の基幹システム(ERP)を提供する企業です。NASDAQに上場しており、NASDAQの公式を含めて2019年の注目銘柄のひとつとして紹介されています。

Workdayの概要

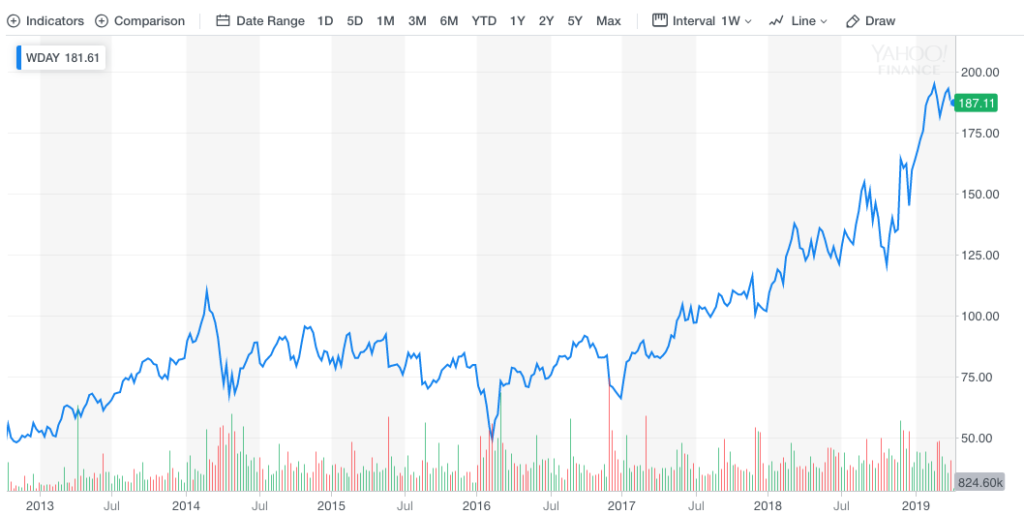

2005年に創業し2012年に上場したWorkdayは大企業向けのソフトウェアの会社としてはOracle, SAP, Microsoftなどに比べて新しい企業ながら、クラウドベースに特化したサービスを提供することで成長をしてきました。一方で、大企業向けのソフトウェアに集中したことで、企業が基幹システムを変更する高いスイッチコストの面から、マーケットシェアの拡大には一定の時間がかかる環境にも関わらず、2008年に約7億円の売上げから2012年には300億円を超えて成長し、上場後1年で株価は112%伸びています。

Workdayは、OracleがPeopleSoftという人事管理から始まったERPの会社を買収した後に、PeopleSoftの創業者であるデビッド・ダフィールドと戦略を担当していたアニール・ブスリによってカナダで創業されました。

クラウドベースのシステムを提供することで、顧客企業は自社内にサーバーを設置したり管理するよりも低い管理コストが享受できること、サービスのアップデートが通常のソフトウェアよりも頻繁に行われて即時に適用されることなどのサービスを享受できます。以下のビデオで、CEOのAneel Bhusriが創業からのストーリーを語っています。

| Strengths | クラウド専門のソフトウェア 競合に比べて低い導入コスト・管理コスト 統一されたユーザーインタフェース、利用しやすいユーザーインタフェース |

| Weakness | 強く巨大な競合企業とそのパートナー 限定的な製品ラインアップ |

| Opportunity | プロダクトのさらなる拡大 クラウド環境の利便性向上、企業の受容度拡大 ビジネスのデジタル化による人材管理の重要性拡大 |

| Threat | ソフトウェアへの期待・機能性環境の急激な変化 人工知能など新機能への対応 |

エコシステム

調査会社のHfSがSAPやOracleに関わるサービスについて255billionの市場があり、OracleとSAPのFee 16billionに対して、42.4billionが導入サービス、21.4billionが付随するアプリケーションの開発、48billionがメンテナンスサポートなど、ソフトウェアを中心に巨大なサービスのエコシステムを構成しています。

Workdayのアプリケーションは、人事・財務をコアとしていますが、分析など機能を拡大するモジュール、顧客がクラウド上で作成するカスタムアプリケーション、ISVと言われるパートナー企業が作るWorkdayを効果的に利用するためのアプリケーションなどWorkday Cloud Platformをベースに機能を拡大して利用できるプラットフォームを用意してます。

このエコシステムを通じて、2018年末でWorkdayはSP500企業の40%がWorkdayのサービスを導入していると発表しています。

同時に、300社以上のパートナー企業がWorkdayの企業への導入サポートや研修、人事コンサルティングなどを提供するサービスを行う協力体制を引いています。パートナーはSAP, Oracleなどと同じようにアクセンチュア、デロイト、PWCなどのコンサルティング会社、Mercerなど人事系コンサルティング会社、IBM, Hewlett Packardのようなシステム会社と協力するとともに、Workday専門のクラウドサービスを提供する企業となっています。

競合環境

Workdayの競合は、OracleとSAPです。Oracleは2005年にPeopleSoft, 2007年にHyperion Corporation, 2008年にBEA Systems、SAPは2007年にBusiness Objects, 2010年にSybaseなど、マーケットシェアの拡大と製品ラインアップの拡充のために積極的な買収を行ってきたマーケットのリーダーです。

エンタープライズソフトウェアのマーケットでは、大きな開発コストをかけて製品を開発し、顧客別には小さな改修費程度で規模の経済を享受するモデルのため、開発費の回収にはマーケットシェアを拡大することが大きな要素となります。

スイッチコストが高くソフトウェアベンダーの移行が多くないマーケットでありながらも、クラウドベースのサービスによる管理コストの削減にメリットを感じる企業は多くなり、SAP, Oracleの2社は2012年以降、SAPのQualtrics買収などクラウドベースの企業を買収することでパッケージの商品でなくクラウドベースのサービスを拡大しています。各社のコメントを見ても、クラウドに関する大きな成長を実現しています。

| Workday | “Oracle’s two cloud ERP businesses, Fusion ERP and NetSuite ERP, delivered a combined revenue growth rate of 32% in Q2” “With nearly 6,000 Fusion ERP customers and over 16,000 NetSuite ERP customers, Oracle is the clear leader in cloud ERP.” Oracle CEO Mark Hurd |

| Oracle | “We saw accelerated growth for our Financial Management suite of applications as subscription revenue once again grew more than 50%, with net new for core financials growing at more than 60%.” – Workday CEO Aneel Bhusri |

| SAP | “With 41% cloud revenue growth in Q3, SAP has the fastest cloud growth of any peer at scale in the enterprise applications software industry. We said that C/4 HANA and S/4 HANA would be major cloud growth drivers, and both grew triple digits in Q3.” – CEO Bil McDermott |

Workdayは上場後、OracleとSAPの買収ターゲットとみなされていましたが、Workdayは独立したサービスとして成長することを指針としてビジネスを続けています。WorkdayはOracle, SAPと違い売上の70%をソフトウェアの月額使用料から獲得しており、それ以外にカスタマーサポートやトレーニングなど技術的なサポートのフィーをユーザーから売り上げています。月額使用料は、企業の従業員数、利用するアプリケーションの数などにより構成されています。

| Workday | Oracle | SAP | |

| Market Cap | 41.538B | 183.596B | 137.28B |

| Revenue (/share) | 2.82B (13.02) | 39.83B(10.49) | $8.5(16.29) |

| Gross Profit | 1.99B | 31.75B | 17.52B |

| EBITDA | -240.17M | 16.34B | $3.2B |

| Net Income | -418.26M | 10.86B | $4.8B |

| EPS | -1.93 | 2.79 | 1.65 |

Workdayの根幹である人事専門のソフトウェアに限るとBambooHR, Gusto, Connecteam, KiSSFLOW, Buuhorm, 15Fiveなど多くの人事管理や給与支払いのソフトウェアやサービスが存在していますが、BambooHRやGustoは中小企業に集中しているなど、Workdayほどのスケールを確保している企業はありません。

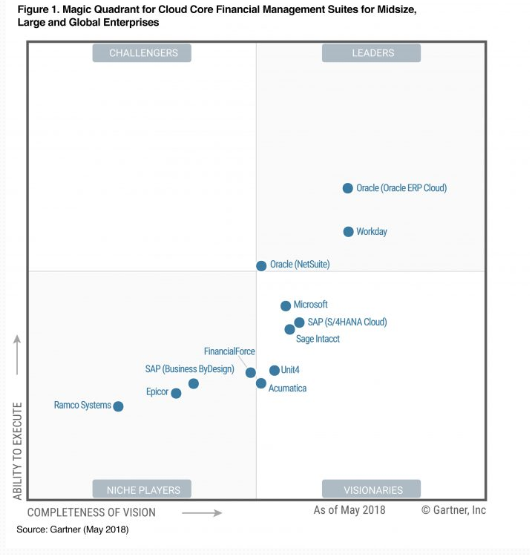

財務・ファイナンシャルのクラウドサービスでは、ガートナー社の分析でOracleについでマーケットリーダーとしてランクしています。Workdayのコアとなる人事だけではなく、財務面でも大きなプレゼンスを確保しています。

Workdayと人工知能

マシンラーニングは様々な領域で利用されていますがWorkdayもマシンラーニングを人材管理に利用する仕組みてを提供しています。ビジネスを成長させるために必要なスキルを発見すること、スキルを持った社内外の人材を発見することの2つのビジネス上のギャップを埋めるためにマシンラーニングの仕組みを活用しています。機動的に人材を成長分野へ異動させることとスキルを活用することは、大きな課題ながらもマネージメントにとってはビジビリティが低い分野です。

同時に、従来からの人材管理で重要となる社員採用や従業員のリテンション(維持)にもマシンラーニングを利用した分析を行うことで、どこで採用難や高い離職を起こしているのかといった情報を分析して、人間にとって見やすいグラフや見るべきデータポイントを明確化して伝えてくれるという仕組みです。

Workdayの株価

30%以上のRevenue Growth、収益の85%を支えるSubscriptionのRevenueは35%伸びると堅実な成長を見せているWorkdayは、人材管理だけでなく財務のサービスでの成長が著しく、2018Q4でも新たに79社が財務サービスを利用開始し、そのうち4社はSP500企業と発表しています。

ただし、人材管理ソフトが25%のオペレーティングマージンという高い利益率を出しているのに対して、財務・クラウドプラットフォーム・分析などの新しい製品は投資モードと位置付けています。実際2014年からのR&D投資の伸びは519%に対してRevenueは同時期に458%と、投資による機能の充実がプライオリティとなっているようです。

2018年だけで株価は56.9%上昇しています。とはいえGAAPベースでは利益を計上していない状態です。企業は通常3−5年の契約を結んでいること、スイッチコストが高いことを考えても堅実な成長が考えられるとしても、競合他社の平均PE36に対してPE85は高すぎるのではという声も大きいようです。ただし、High Growthの株式でNet Lossを出している企業にPEを当てはめるのは意味がありません。

HR, Finance, Analyticsと拡大する中で、今後大企業の契約更新時期が来ることから、Renewal FeeがRevenueに占める割合を注視しつつも、Subscription型ビジネスの勝者として成長を期待する銘柄です。